副業や暗号資産取引に係る雑所得の確定申告

雑所得とは

国税庁ホームページに雑所得とは下記のように規定されており、副業や暗号資産取引が該当します。

雑所得とは、利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得および一時所得のいずれにも当たらない所得をいい、例えば、公的年金等、非営業用貸金の利子、副業に係る所得(原稿料やシェアリングエコノミーに係る所得など)が該当します。

(国税庁HP)

所得の計算方法

雑所得の金額は、次の①から③の合計額です。

①公的年金等

国民年金、厚生年金、恩給、確定拠出年金などで、遺族年金や障害年金は非課税のため計算に含みません。

収入金額 ー 公的年金等控除額 = 公的年金等の雑所得

②業務にかかるもの

業務に係るものとは、原稿料や講演料、シェアリングエコノミーやYouTubeなどの配信にかかる副業の収入

総収入金額 ー 必要経費 = 業務に係る雑所得

最近では、副業を認める会社も増えたためか今まで年末調整で済んでいた会社員の方も確定申告をしている方が多いですが、金額についても増加している印象です。

雑所得といっても令和4年分以後は下記に注意が必要です。

令和4年分以後の所得税において、業務に係る雑所得を有する場合で、その年の前々年分の業務に係る雑所得の収入金額が300万円を超える方は、現金預金取引等関係書類を保存しなければならないこととされています。

なお、その年の前々年分の収入金額が300万円以下である方は、業務に係る雑所得の金額の計算上総収入金額および必要経費に算入すべき金額は、その年において収入した金額および支出した費用の額とすることができます(いわゆる現金主義の特例)。ただし、この特例を受けるには、確定申告書にこの特例を受ける旨を記載しなければなりません。

また、業務に係る雑所得を有しており、その年の前々年分の業務に係る雑所得の収入金額が1,000万円を超える方が確定申告書を提出する場合には、総収入金額や必要経費の内容を記載した書類(収支内訳書など)の添付が必要になります。 (国税庁HP)

③その他の雑所得

その他の雑所得に該当するものは、生命保険の年金(個人年金保険)や暗号資産取引などで①及び②以外のものによる所得

- 暗号資産取引の場合

収入金額(売却価額と信用・証拠金差益) ー 必要経費(売却原価+手数料等+信用・証拠金差損)= 所得金額

- 個人年金保険

年金の額 ー 必要経費(その年金の額に対応する払込保険料又は掛金) = 所得金額 ※源泉所得税等が徴収されている場合は源泉徴収税額に加算

確定申告書の記載方法

国税庁ホームページの確定申告書作成コーナーからであれば比較的簡単に確定申告書の作成ができます。

会社員であれば給与所得の源泉徴収票も必要です。

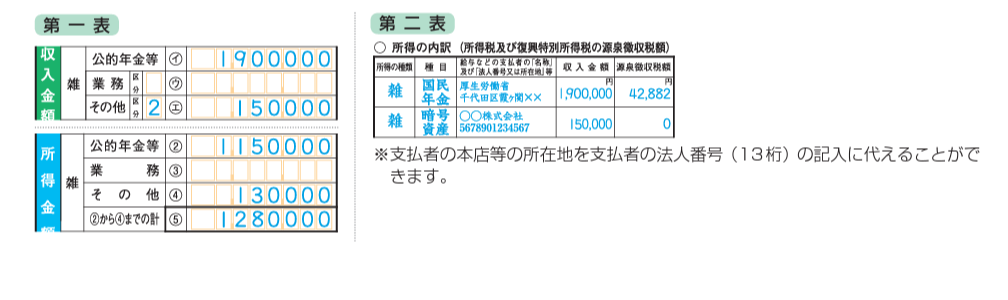

上記の ①公的年金等 ②業務にかかるもの ③その他 の収入金額と所得金額(必要経費を差し引いた後の金額)を入力します。

例えば、以下は②と③の記載例です。

つぎは、①と③(暗号資産取引がある場合)の記載例です。

注意点として「区分」の欄が追加されました。

その他 の㋓欄には、個人年金保険にかかる収入がある場合は「1」を、暗号資産取引にかかる収入がある場合は「2」を、個人年金保険及び暗号資産取引にかかる収入の両方がある場合は「3」を記入します。

これにより確定申告書第一表を見ただけで暗号資産取引の収入があるかわかります。

あとは、生命保険料控除や医療費控除などの入力をすれば終了です。

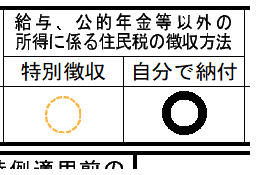

副業にかかる住民税について気になる方は、第二表にある住民税に関する事項について自分で納付に〇をすることで変更することができます。